银行业内人士认为,“先息后本”适合近几年有月供压力的购房者,但整体利息会有所增加。这种房贷还款方式背后暗藏贷款违约和金融风险问题,借款人不可因前期还款压力小而随意申请,银行也应加强风险管理。

现象 还款本金最低1元

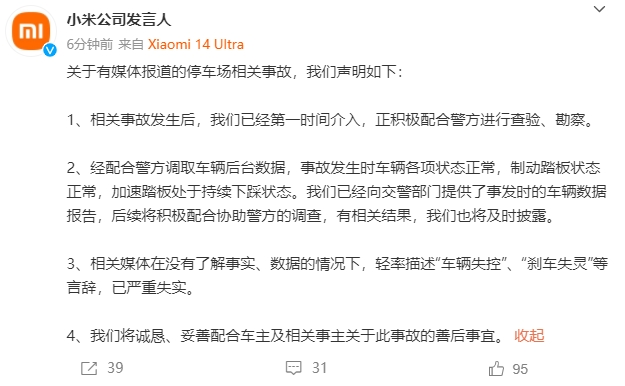

5月底,平安银行在其官微公开宣传其按揭贷款产品和特色还款方式,包括“二阶段还款”“双周供”“轻松还”“气球贷”四类。其中,“二阶段还款”是指前三年内可以按月付息、无需偿还本金、在剩余贷款期限按月等额本息还款,贷款期限不少于十年,不超过三十年。不过,最受争议的当数“气球贷”,在贷款期限内分期归还贷款本息,最后一期一次性偿还剩余本金。

【资料图】

【资料图】

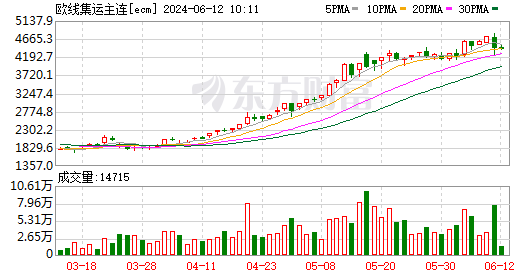

这种以“前小后大”为主要特征、对还款方式进行重新设定的信贷产品,并非新鲜事,近期包括平安银行、建设银行、兴业银行、浦发银行等在内的全国各地多家银行均推出了“先息后本”还款方式。

“还款本金还能选择为1元,解了燃眉之急!”来自河南的房贷族小璐在建行App中发现,她在“还款计划调整”页面可以申请降低月供,“最低偿还本金”能选择1元,“降低期数”一栏可选择24个月。调整后她的月供少了2000多元,获得两年缓冲期。

不过目前建行“还款计划调整”功能并非在所有地区都能申请。记者在北京登录建行App,就显示“该笔贷款所在地区暂未开通还款计划调整服务”。

算账 总利息会增加

“先息后本”究竟划算吗?记者算了笔账,假设贷款100万元、还款期限30年,利率3.5%,使用24个月“先息后本”的话,前两年每月只需还1元本金,加上利息后,月供在2800元至2900元之间,从第三年开始按照等额本息模式还款,月供为4673元。如果使用等额本息还款,月供为4490元。从整体看,等额本息还款的总利息约61.66万元,24个月“先息后本”的总利息约为63.87万元,反而多了2.21万元。

“对于用户来说,只是前期少还了本金,两年后之前所欠的本金会重新还款,总利息会增加,所以我们一般都不推荐客户办理这个业务。”某国有银行个贷经理透露,从控制风险的角度来看,“先息后本”对申请客户的资质有一定要求,目前北京地区暂时没有开通这种还款方式。

对于房贷族来说,“先息后本”还款方式的好处是降低了购房门槛,头几年月供压力更小,但也有不少精打细算的用户认为“先息后本”增加了负债成本。“如果两年只还利息不还本金,后续利息还要按最初所欠本金计算,本金越延后还款利息越高。”北京一家股份制银行网点工作人员表示,这种还款方式并不划算。

建议 基于还款能力申请房贷

自央行5月17日发布房地产金融新政以来,多地已经取消了新增首套房和二套房的贷款利率下限,部分存量房贷客户期待存量房贷利率能有所调整的同时,试图通过“先息后本”等方式减轻压力。

在多位受访业内人士看来,房贷还款方式没有绝对的优劣之分,如果借款人短期内急需将钱用于其他领域,“先息后本”方式不失为一种选择。

“银行推出‘先息后本’的还款方式,与此前‘气球贷’有异曲同工之用。”招联首席研究员董希淼表示,这些都是针对房贷客户还款方式做出的优化,只是“气球贷”针对的是新增房贷,“先息后本”主要针对的是存量房贷,都更适合短期内收入有所下降、还贷压力较大的客户,以及工作时间不长、但未来收入有望增加的年轻人。

董希淼提示,房贷族应基于个人和家庭需求合理评估还款能力,理性申请个人住房贷款,选择适合自己的还款方式,不可因为前期还款压力较小而随意申请、盲目借贷。从银行风险管控角度考虑,银行要对申请“先息后本”还款方式的购房者进行现金流、财务状况、职业稳定性等方面审核,防止产生贷款违约风险。