沙特最新表态!

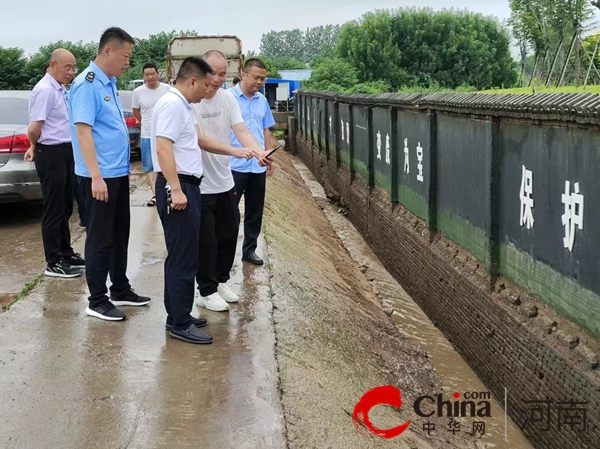

综合路透社和阿拉伯电视台消息,昨日,在维也纳举行的欧佩克+研讨会上,沙特能源大臣阿卜杜勒-阿齐兹表示,新的减产证明了对俄沙关系持怀疑态度的旁观者是错误的,欧佩克+将采取一切必要措施来支持市场。

沙特能源大臣强调了公正和维护欧佩克+集团团结的重要性,为了让每个成员国都能得到公平对待,他们必须维持对长期问题的关注,以避免产生扭曲。

【资料图】

【资料图】

本周一,沙特和俄罗斯宣布8月份将延长并深化减产。对此,沙特能源大臣表示,俄罗斯自愿削减石油出口,而不是被强制削减。俄罗斯石油减产意义重大。沙特减产是因为市场需求以及欧佩克+对即时需求的预期,沙特自愿削减石油产量是出于欧佩克+达成的共识和协议,欧佩克+协议实现市场稳定。

行情方面,昨夜,WTI原油期货近月合约全线大涨,接近数周窄幅波动区间的顶部。NYMEX原油、NYMEX燃油全线飘红。

截至今晨收盘,WTI 8月原油期货收涨%,报美元/桶。布伦特9月期货收涨%,报美元/桶。

Spartan Capital分析师Peter Cardillo表示,本轮上涨是技术性的,空头回补是主要原因。

消息面上也有利空传出,摩根士丹利周三下调了油价预测,将今年第三季度布油价格预期从美元/桶下调至75美元/桶,将第四季度预期从75美元/桶下调至70美元/桶,此外,它还将明年的预测下调了5美元/桶。该行预计,2024年上半年市场将出现供应过剩,且明年非欧佩克国家的供应增长速度将快于需求增速。该行表示,尽管投资较少,但非欧佩克+国家的供应一直在强劲增长,伊朗和委内瑞拉的供应一直在攀升。他们仍在模拟第三季度的库存量,但预计油价疲软将继续,因为市场的焦点转移到明年上半年。不过,由欧佩克减产导致的第三季度库存下降,或会支撑布油维持在70美元/桶附近的水平。

国投安信期货分析师李云旭告诉期货日报记者,原油三季度供应减量及需求旺季下去库预期仍在延续,但近期基本面缺乏边际变量,预期层面的海外弱需求与现实层面的沙特主动减供应的博弈仍在持续,振荡格局难改,后期可能的驱动集中在沙特额外减产延长、美联储加息及海外衰退节奏预期的演化、以及伊朗或俄罗斯相关地缘因素扰动。

据李云旭介绍,需求方面,EIA数据显示美国单周炼厂开工率由%下滑至%,脱离季节性同期偏高位置,库欣原油库存累积但商业原油库存下降,汽油表观需求基本持平,美国市场呈现出其国内旺季需求平淡但出口强劲进而驱动去库的特征。中国单周炼厂开工率由%升至%,二季度以来加工量持续高企。上周末美国宣布将寻求更多的战略石油储备采购,下半年战略石油储备的低位回补或将对需求形成一定支撑但与去年的降量相比回补空间预计较小。总体来看,需求端仍呈现预期内的内强外弱特征,关注需求旺季海外去库的延续性。

供应方面,上周公布的EIA数据显示美国单周原油产量持平于1220万桶/日,贝克休斯数据显示美国单周活跃石油钻机数由546座降至545座,二季度以来的下滑趋势仍在延续,页岩油增产缓慢的预期难被打破。目前OPEC+部分国家5月开始的自愿减产已实施两个月,路透调查数据显示OPEC6月产量较5月减少5万桶/日,环比变化不明显,中东油贴水的相对强势或已开始体现减产效应,但油价与月差持续横盘振荡也反映了全球维度的供应紧缺并不明显。根据沙特额外减产计划,7月将再度减产100万桶/日,后期主要关注其额外减产的退出节奏。俄罗斯码头维护及沙特额外减产使得7月全球原油装船环比走低但超预期因素有限,地缘方面的预期偏差仍然值得关注。

中信建投期货能化首席分析师董丹丹则认为,从终端消费情况看,航空交通延续升势,陆上交通增长空间有限再度被证实。上周欧洲、北美和亚洲其他地区的交通水平也分别环比下降%、%和%。上周客运航班环比增长%,增长引擎的亚洲和西欧都将增长%。美国最新的经济数据非常积极,包括上修了一季度GDP,6月份消费者信心指数升至2022年初以来最高水平,5月份新建住宅销量折合年率创逾一年最高水平,4月份全美房价连续第三个月上涨,美国5月份企业设备订单连续第二个月增长,上周首次申领失业救济人数减少规模创2021年10月以来最大等。与此对应的是,美国汽车业协会预估美国的国庆假日将有超过4300万人驾车出行,比2019年增长4%,绝对值创下纪录;EIA公布的修正数据显示,今年4月美国的石油需求升至16年来的最高季节性水平,乙烷、NGL的消费较好。中国6月制造业PMI指数环比5月略有改善,同样说明全球第二大原油消费国的需求仍持稳。

“沙特与俄罗斯减产的利好在盘面有所发酵,沙特减产,亚洲的主要买家纷纷转向其他市场抢购原油,中国、印度和印尼开始购买安哥拉和尼日利亚的原油,从欧洲北海到亚洲的套利交易也重新开始。当前原油月差和成品油裂解价差的走势与原油绝对值走势一致,一旦宏观端没有太大的利空数据,中美经济不会出现大幅衰退,那么原油价格就可能在供给端的支撑下振荡上扬。”董丹丹说。