2023年收官,医药板块行情一波三折。尽管全年整体振幅较大,但仍有部分细分赛道如创新药、中药等出现阶段性爆发,为板块增添些许亮色。进入2024年,调整三年之久的医药行业能否走出阴霾?又有哪些板块存在投资机会?在天弘基金日前举办的“晨光熹微,同路而行”2024年投资策略会上,天弘医疗健康基金经理刘盟盟表示,受医药领域反腐影响,当前或是布局医药行业的相对较佳时点。未来投资机会的挖掘上,要向内寻求结构性增量,以及产业升级的方向;向外寻找能够输出制造能力的企业,尤其是具备本土和全球竞争力的企业。

医药行业有望迎来收获期

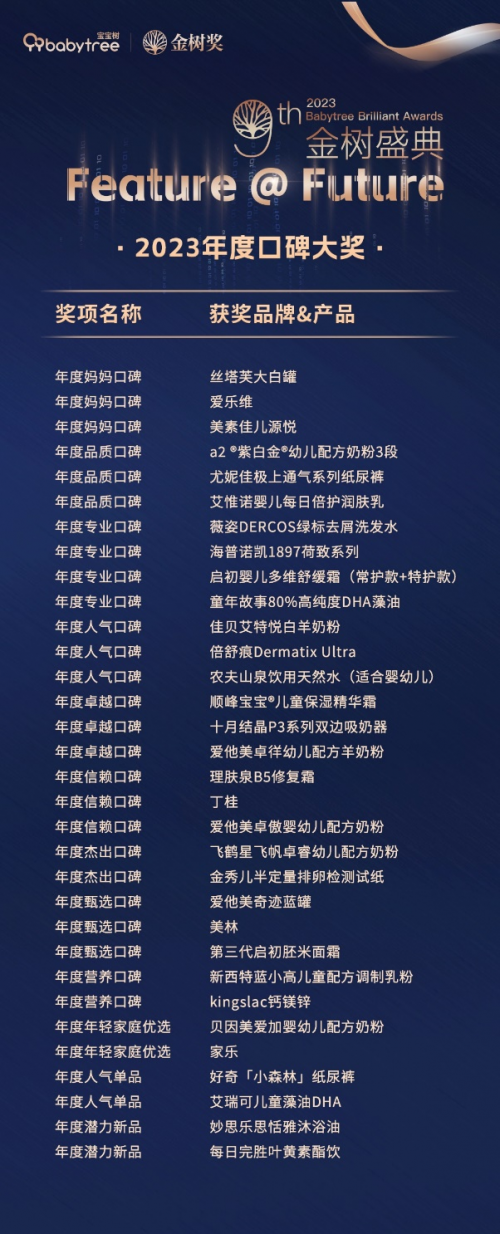

(资料图片仅供参考)

(资料图片仅供参考)

在刘盟盟看来,医药板块的长期成长确定性毋庸置疑。首先,根据2016年中共中央、国务院印发的《“健康中国2030”规划纲要》战略目标,到2030年,我国健康服务业总体规模目标为16万亿。以此类推,健康服务业未来的年复合增长率有望达到每年10%,显著超过GDP增速。其次,老龄化持续带来新增需求。第七次人口普查显示我国60岁以上人口占比达18.70%,已越过深度老龄化(14%)红线。随着建国以来的第一波婴儿潮即将步入60岁,未来老龄化形势将更加严峻。“从邻国日本经验看,在经济降速、老龄化持续加剧的情况下,医药行业具有确定性比较优势,日本股市过往30年,日本医疗健康指数显著跑赢日经225指数。”

短周期来看,2023年医药行业的发展也迎来积极利好因素。刘盟盟介绍,过往医保支出增速与收入增速大体匹配,但去年基本医保基金支出增速反超收入。根据国家医保局统计,2023年前三季度基本医疗保险基金(含生育保险)总收入同比增长9.2%,总支出同比增长17.9%。

刘盟盟认为,这背后一方面是人口老龄化带来的巨大压力,另一方面,也意味着医药集采和医保谈判控费将继续常态化开展,商业医疗保险补充保障作用将不断凸显,覆盖范围进一步扩大,有利于医药行业持续发展。

“从行业基本面看,过去几年高强度的研发投入令医药行业有望迎来收获期。数据显示,过去5年国内医药公司研发强度持续增大,收入增长和扣非利润增长均弱于研发增长,医药行业处于持续转型升级过程中。而从2023年前三季度的数据来看,A股医药上市公司研发支出占比开始下降,同时扣非利润率开始提升。这意味着医药行业即将迎来研发收获期,收入增长和扣非利润增长有望跑赢研发增长,释放转型升级的红利。”刘盟盟指出。

布局良机已至 内外两端把握机会

展望未来,刘盟盟认为,受医药领域反腐影响,当前或是布局医药行业的相对较佳时点。“医疗反腐是在推动行业高质量发展背景下进行的,目前冲击已经缓解。扰动使得行业基本面出现阶段性底部,且反腐也有助于消除行业“劣币驱逐良币”现象,优化竞争格局,使得资源向真正拥有临床价值的领域集中。”

在投资机会的挖掘上,刘盟盟表示,会向内寻求结构性增量,以及产业升级的方向;向外寻找能够输出制造能力的企业,尤其是具备本土和全球竞争力的企业。具体到制药板块,当前全球创新迭出,中国需求和供给侧改善明显,中国大型药企有望进一步体现全球及本土竞争优势,在跟随性创新领域占据更大份额,并逐步有公司涉足全球销售或成为大型平台技术型公司、销售公司。同时,在阶段性投融资减缓影响下,大型制药企业及头部biotech的供给侧改善会较为明显。

医疗器械方面,全球创新匮乏,中国设备、IVD等龙头公司将暂露头角,逐步提升其全球竞争力。从供需结构来看,集采带来的价格影响将充分消化,手术量增长推动需求增长;心血管、骨科、发光等国产化率提升明显,国产替代将呈高端化特点。

药店板块,需求端门诊统筹推动处方外流,相较过去3年需求略有加速;供给端,互联网对线下替代高峰或已过,线下药店集中度将加速提升。血液制方面,疫后静丙需求持续强劲,供给侧强者恒强,产业整合重新活跃。医疗服务及消费医疗板块,需观察消费回暖趋势,并寻找渗透率低的新需求,如康复等。

CXO及上游产业链方面,预计将在未来2-3年出现更大分化。海外需求可能伴随降息回暖,国内需求需等待时日,关注市占率提升的公司。中药板块方面,需求端看好老字号、银发经济等,板块仍有部分公司有利润率提升机会,且并购重新升温。

风险提示:观点仅供参考,不构成任何投资建议。投资者在进行投资前请仔细阅读基金的《基金合同》、《招募说明书》等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应。市场有风险,投资需谨慎。过往业绩不代表未来表现。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。