7月1日,据彭博社消息,波音公司周日同意以每股37.25美元的价格全股票交易收购Spirit AeroSystems Holdings Inc.,估值达到47亿美元。然而,这一交易背后隐藏着波音公司面临的多重挑战和紧迫需求。

作为交易的一部分,波音公司还计划承担Spirit约35亿美元的债务,这一重负无疑增加了波音的财务压力。交易可能最早于周一宣布,但两家公司的代表均拒绝置评,使得外界对交易的细节和后续影响充满猜测。

知情人士透露,波音公司此次收购的主要目的是控制Spirit的制造业务,以支持其商用喷气式飞机系列,包括737 Max等摇钱树机型。然而,这也暴露出波音公司在供应链稳定性和质量控制方面的严重问题。今年1月,一架737 Max-9客机发生事故,暴露了波音公司及其最重要供应商在质量和制造方面的缺陷,导致双方不得不重新考虑合作关系。

更糟糕的是,波音公司的主要竞争对手空中客车公司也预计将宣布接管Spirit公司的部分工厂,这些工厂原本负责生产波音商用飞机的结构和部件。这一消息无疑对波音公司构成了巨大威胁,可能进一步削弱其在全球航空市场的地位。

波音公司在应对新冠疫情后劳动力流动问题时,其位于威奇托的工厂成为了多起缺陷事件的核心。该工厂负责为波音制造大部分737机身以及787梦想飞机的机头部分,但问题频发使得波音不得不寻求重整Spirit工厂,以稳定其供应链并更好地控制飞机生产。

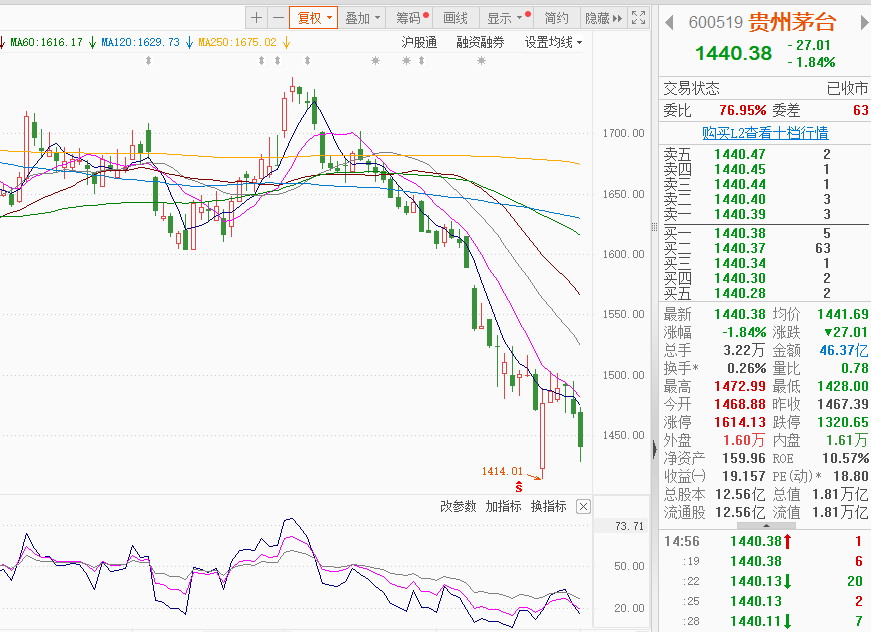

然而,波音公司的财务状况并不乐观。第一季度损失了约40亿美元现金,预计今年当前三个月的损失也将达到相同数额。公司的信用评级徘徊在投机级以上一个级别,管理层迫切希望避免陷入更糟糕的境地。