在光明地产(600708)原党委书记、董事长沈宏泽涉嫌严重违纪违法,目前正接受光明食品(集团)有限公司纪委纪律审查,引出多个有光明地产参股企业投资余额清零谜团之后,针对其中部分公司的坏账和亏损,有投资者质疑信息披露是否全面、精准。

(资料图)

(资料图)

然而,令人意外的是,尽管其中一部分参股企业已经资不抵债,且每年持续性亏损。但光明地产对借给这些企业的股东借款,却并没有及时计提坏账准备。

对此,光明地产方面回应称,如有公司投资的合联营企业出现亏损时,在长期股权投资减至零后的亏损部分,应以公司对被投资单位应收的债权继续确认投资损失,作为其应收债权的备抵金额。

但这一回应存在疑问,因为2022年度已经清零仍有公司出现新增亏损,但光明地产冲减对应的长期应收项目等的账面价值。这一处理,让光明地产披露的财务信息的真实性、准确性产生了疑问。

多笔投资清零后亏损仍在继续

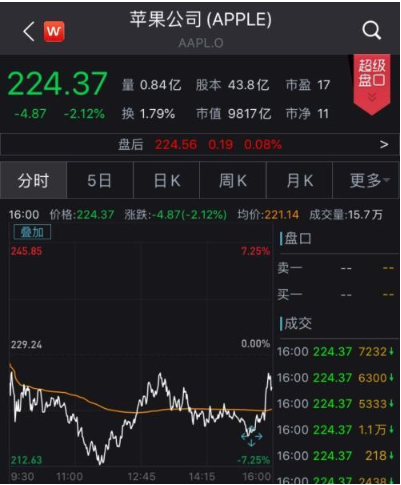

根据光明地产发布的2022年年报,截止2022年12月31日,有八家联营及合营企业的股权投资余额已经清零。

而其中有三家在去年仍然继续亏损。镇江广丰房地产有限公司(以下简称“镇江广丰”)是其中亏损金额最多的一家,根据光明地产发布的《光明房地产集团股份有限公司关于 2023 年度预计对外提供财务资助的公告》(以下简称“公告”),2022年度新增亏损-2041.02 万元。

按照光明地产所对应的股权比例,归属于光明地产新增亏损为510.25万元。

除了上述镇江广丰外,南昌明伯置业有限公司也是一家已经资不抵债的公司。截至 2022年9月30日,后者资产净额为-5186.84 万元,净亏371.42 万元,对应归属光明地产的亏损金额为185.71万元。

同样,资产净额只有-6126.72 万元的长沙碧明房地产有限公司(以下简称“长沙碧明”),也是截至2022年9月30日,净亏3437.49 万元,对应归属光明地产的亏损金额是1718.95万元。

长沙碧明的权益额在2022年年初投资余额尚有574.88万元,但到了年末投资余额已经清零,只剩其他应收债权需要备底。

资产净额为-11465.18万元,年度净亏696.82万元的四川雅灿房地产开发有限公司(以下简称“四川雅灿”),光明地产对应的亏损金额为355.38万元。

财务处理的蹊跷

对于如此庞大的清零后亏损规模, 公司方面显然需要跟进财务处理。

光明地产证券事务部门回应和讯财经相关疑问时表示,根据企业会计准则的相关规定,按照权益法核算的长期股权投资,按照被投资单位发生的亏损确认投资损失,原则上应以长期股权投资及其他实质上构成对被投资单位净投资的长期权益减记至零为限。

结合房地产行业合联营企业的投资特点,光明地产对被投资单位的股权投入计入注册资本金、按股东出资比例提供的债权投入计入其他应收款,上述投入均视为对被投资单位的长期权益。

如有投资的合联营企业出现亏损时,在长期股权投资减至零后的亏损部分,应以公司对被投资单位应收的债权继续确认投资损失,作为其应收债权的备抵金额。公司已对上述其他应收款按照企业会计准则的相关规定,对风险进行充分考虑,符合企业会计准则的相关规定。

然而,光明地产2022年披露的多笔公司财务情况,却和上述说辞并不一致。

比如,镇江广丰对应的新增亏损应该是510.25万元,但公司2022年的年报显示,截止2022年末,光明地产对上述公司的其他应收款是1.088亿元,和2022年年初完全一致,并未因为亏损,而进行备抵。

同样,四川雅灿对应的亏损金额是355.38万元,但公司并未在当年度进行备抵处理,光明地产对四川雅灿的其他应收款余额和年初是完全一致的。

只有对应长沙碧明的其他应收款余额比前一年少了6500万元,但根据2022年前9月的净亏损对应金额,抵减的数据已经远远超过了亏损金额。

为何财务处理与实际亏损金额存在如此大的差异?和讯财经向光明地产证券事务部门发送咨询邮件,想了解原因,但截止发稿未得到回复。