(资料图片)

(资料图片)

推荐内容

-

资阳:全省首个“运管服”平台投入测试 智慧赋能让城市管理更“聪明”

-

骄傲!资阳2名裁判将执裁成都大运会

-

聚焦重大项目精准招商 资阳临空经济区拼出高质量发展新活力

-

资阳:抗旱保供 “渴”不容缓

-

元方会见省税务局党委书记、局长李杰

-

防御台风“杜苏芮” 福建泉州紧急动员“三停一休”

-

内蒙古:用能政策“组合拳”助力经济稳增长

-

“杜苏芮”28日早晨到上午在闽粤交界到晋江沿海登陆

-

台风将至,广东将适时启动交通管制预案:部分高速视情况管制

-

一对老年夫妻在列车上占座还不愿让出?铁路警方:因不识字上错车厢

-

农业数字化背后:订单量产倒逼农产品标准化

-

国产榴莲上市:三亚14斤榴莲王拍出388888元

-

2023中国商品力发展大会议程和参会指南

-

暑假近视防控注意啥?这20个问答转给师生家长

-

生涯模式内测版登场 来《绿茵信仰》踏上球王之路

-

什么是折现现金流量模型?公司价值评估的基本模型

-

南宁公积金中心明日起暂停“商转公”贷款业务

-

合肥土拍:11宗地取消供应 其余8宗地揽金42.71亿元

-

把握境外上市新机遇 资本力量1+6系列活动来了

-

人民币对卢布汇率行情2023年7月21日

-

臧喜被免去横琴粤澳深度合作区人民法院副院长职务

-

这些上海周边好玩的漂流,你都去过吗?

-

山东淄博:老工业城市新动能涌动

-

首都航空推进靠桥率专项整治提升旅客满意度中新社北京分社

-

官方:伊斯科自由转会贝蒂斯 双方签约至2024年

-

三冠王不发威你当我是病猫?小蜘蛛传射曼城3分钟两球扳平,日本门将送礼

-

四岁到五岁的女性,建议夏天多穿衬衫和白裤,清爽减龄又显气质

-

新蔡县司法局棠村司法所积极组织开展人民调解员培训会_世界关注

-

光庭信息跌4.1% 2021上市超募11亿2022扣非降74%

-

宜信旗下宜享花“权益费用”遭网友投诉 平台综合借贷成本最高达35.9%

-

海派名家笔墨“集结”上海 展现海派书法“正大气象”

-

越南中原传奇咖啡博荟店上海开业

-

《经济观察报》主办第十届“百花齐放,数媒共生”内容创作者夏日雅集在京圆满落幕

-

宝丰县巡察整改成果运用篇:向问题叫板 朝整改聚力 让“改”字全程发力

-

2022-2023十大京派家装优选品牌公开发布

-

![陕西省气象台继续发布暴雨黄色预警[Ⅲ级/较重]预警](http://img.tiantaivideo.com/2022/0610/20220610111646542.jpg)

陕西省气象台继续发布暴雨黄色预警[Ⅲ级/较重]预警

-

温暖常在 至此心安 ——远安县深化共同缔造推进安新驿站建设

-

今年首个台风红色预警发布 各地各部门加强防台风部署

-

恰到好处的升级,试驾体验长安览拓者探索版

-

汝南县老君庙镇:致敬老兵迎八一 慰问帮扶寄情深

-

中银协报告:截至2022年末,银行业客服从业人员超4万人

-

7月27日国内氢氟酸产业链价格走势暂稳

-

金寨红杜鹃乡村合唱团在全国展演中夺奖

-

平舆县清河街道:深入企业走访调研 助力优化营商环境 全球动态

-

停课、停工、停产、停运、停业!汕头预通告

-

互联网并非法外之地 浙江今年已关闭47万余个违法违规账号

-

7月27日国内苯酐产业链部分价格上涨

-

云南省消防救援总队开展全省消防救援队伍水域救援技术培训

-

厦门发布防御台风“杜苏芮”动员令:全市“三停一休”

-

聚焦重大项目精准招商 资阳临空经济区拼出高质量发展新活力

-

甘肃静宁:用好“智慧眼”管好“幸福河”

-

资阳:全省首个“运管服”平台投入测试 智慧赋能让城市管理更“聪明”

-

180元可进武大校园?武汉大学:可报警!

-

骄傲!资阳2名裁判将执裁成都大运会

-

数智化为长庆物资质量管控注入“科技基因”

-

“国优计划”首批试点安排来了!包括这30所高校

-

和田玉白玉是青海料吗

-

警星闪耀 “典”亮大运丨刘宏:“奔跑”在大运安保的“跑道”上

-

等iPhone 15还是Mate 60 九月份旗舰大战我站华为

-

7月27日山东地区烧碱弱势运行

-

郭明錤:苹果iPhone 15/Plus将配备4800万像素摄像头

-

多地机电产品出口动能充沛 “中国制造”加速迈向“中国智造”

-

7月27日西北地区地炼汽柴油报价上涨

-

7月27日国内萤石产业链价格走势暂稳

-

徐大堡核电项目3号机组穹顶吊装就位

-

日韩邮轮旅游6日游价位一览表(日韩邮轮旅游攻略)

-

【实时】亚洲8.5个名额!世预赛抽签分组,国足再次冲击世界杯!

-

中国汽车流通协会:7月第三周二手车市场日均交易量5.88万辆 环比增长0.34%

-

伟星股份(002003.SZ):公司主要竞争对手是以YKK为代表的国际知名拉链企业

-

《中国平台经济企业全球化之路》报告发布

-

重罚超1500万!这家券商投资部总经理出事

-

文锦渡口岸将恢复北行货运通关服务

-

福建提升防台风应急响应为Ⅰ级

-

土耳其投资局局长:土耳其和中国正在通过“一带一路”携手发展

-

元方会见省税务局党委书记、局长李杰

-

资阳:抗旱保供 “渴”不容缓

-

招标启事

-

快递向服务生产延伸 “铁陆空”支撑让快递“快”到极致

-

湖北发布首期200亿元政府投资引导基金

-

4项应急排水工程建设进展如何?全部完成这些路段排水情况将改善

-

“大运热”带动体育消费升级,唯品会上四川地区健身装备销量攀升

-

温江如何重塑餐饮产业?首届“美食蝶变行动”将开展四个一批次行动计划

-

养老金统筹后对个人有什么影响,有以下两种情况

-

美联储宣布加息25个基点,降息时间表来了?

-

阔别三年,西湖音乐喷泉浪漫回归,每晚7点半与大家见面!

-

运费险退给菜鸟了怎么要回来,有以下三点

-

受理消费者投诉108896件!河北公布二季度消费维权情况

-

首个教育大模型“子曰”发布 场景驱动或成教育行业新引擎

-

大学生医疗保险有必要买吗,大学生医疗保险的优点是啥

-

舌尖产业拥抱蓝海新天 “两国双园”成福州扩大对外开放新引擎

-

上半年全国规模以上工业企业利润同比降16.8%,降幅收窄

-

星期六星期天保险公司上班吗,如何联系保险公司呢

-

鑫福临门年金保险可以购买吗,可以

-

油脂有“料”:三季度“躺平”的棕榈油

-

国际粮食市场红灯闪烁!全球最大出口国禁止部分大米出口

-

港股教育股集体走强 新东方涨近4%

-

息县民警张子合:老警下社区 忠诚绽光芒

-

世界动态:夏日好“趣”处 信阳市浉河区金牛山街道华森社区开设暑期公益托管班

-

机械进退场怎么计算_机械退场单

-

汝南县开展乡镇综合行政执法工作实地督导调研-环球热文

-

西平县人和乡:乡村妈妈读书会 以文惠民促振兴_今日热门

-

驻马店市驿城区橡林街道驿小驿001号站开展“共建共享 健康河南”健康知识讲座_当前讯息

-

当前聚焦:河南省农业农村厅对西平县农产品质量安全进行抽检

-

驻马店市驿城区东风街道仓库路社区干部爱心温暖返乡路 天天热消息

-

世界快资讯丨驻马店开发区金河办事处小界牌社区开展主题党日活动

-

息县召开“支部联支部”助推乡村振兴工作会议

-

西平县人民法院:走访律师事务所 合力共建法治化营商环境 环球视点

-

西平县专探乡召开“倡廉洁·守初心”廉洁从政承诺书签订会_热门看点

-

息县应急管理局:入企走访解难题 用情服务促发展-环球视点

-

商城县市场监督管理局:履行主体责任 切实维护外卖骑手权益_天天快报

-

新蔡县巩固拓展脱贫攻坚成果与乡村振兴有效衔接领导小组会议召开

-

西平县交通运输综合执法大队扎实做好抗汛救灾应急工作 观点

-

商丘市交警二大队东方中队在范围内持续开展统一夜查行动

-

西平县卫健体委主任朱丽娜到乡镇卫生院调研免疫规划及重点传染病防控工作

-

正阳县委副书记张鹏深入企业走访 助力优化营商环境-环球热点评

-

驻马店开发区金河办事处东高社区开展“八一建军节”慰问活动|当前热议

-

驻马店市驿城区顺河街道开展青少年心理健康服务进社区活动

-

驻马店市驿城区司法局深入各乡镇综合行政执法大队检查指导综合行政执法工作

-

【焦点热闻】西平县农业农村局开展春季重大动物疫病防控工作考核验收

-

新蔡县古吕街道:未批先建“零容忍” 依法拆除不手软_全球快讯

-

平舆县万金店镇:红白理事会村级全覆盖 助推乡风文明新风尚 观察

-

正阳县“三措并举”推动机关党建高质量发展

-

南阳宛城法院:丈夫学习深造 妻子主张离婚获家务补偿

-

桐柏法院:恋爱5年被分手,16万经济纠纷该咋办?

-

淮滨县桂花街道办事处:切实筑牢防溺亡安全防线

-

罗山县庙仙乡:强化宣传教育保障安“燃”用气-观速讯

-

“流”动土地 “转”富于民 光山孙铁铺镇土地流转“转出”土地新活力 每日时讯

-

需求增长!《2023年成都物流地产市场报告》发布——物联云仓

-

社旗法院:银行账户“软”冻结 法护营商“硬”手段 当前消息

-

信阳市羊山新区双井街道:研学教育赋能乡村振兴 让行走的课堂更精彩

-

西峡法院:化解探视权纠纷 呵护孩子健康成长-天天快看

-

驻马店车务段:谱好“三部曲”实现“客货双赢”

-

唐河县桐河乡:市长热线接力 救助受伤池鹭

-

驻马店市驿城区朱古洞乡:以特色种植激活“造血”动能 奏响强村富农“协奏曲”|全球速递

-

全球快消息!西峡县法院干警论文荣获第七届中原破产法高峰论坛征文一等奖

-

世界视讯!驻马店开发区金山办事处:强化基层党校建设 推进党员教育全覆盖

-

驻马店开发区开源办事处大魏庄村开展“八一”慰问送温暖活动

-

“叩门问需”解烦忧 良性互动促发展 息县法院深入辖区律所走访调研 今日要闻

-

汝南县数字化城市管理监督指挥中心开展志愿服务活动-今日聚焦

-

驻马店开发区金山办事处持续开展重大事故隐患专项排查整治 当前焦点

-

焦点日报:罗山县委书记余国芳调研指导优化营商环境工作

-

热门看点:汝南县数字城管应急处置排隐患

-

商丘市梁园区城管局固废服务中心温情执法被点赞

-

世界快看:平舆县辛店乡:组织观看警示教育片《迷失的初心》

-

平舆县老王岗乡各党支部开展七月份主题党日活动

-

商丘市区两所普通高中征求志愿 27日填报志愿

-

商丘市义务教育招生入学政策解读

-

ICMPL 2023国际车模职业联赛海选暨新闻发布会顺利召开

-

商丘市梁园区政务服务中心 爱老助老有温情 便民惠民暖人心

-

“叩门问需”解烦忧 良性互动促发展 息县法院深入辖区律所走访调研-天天观天下

-

商城县委党校:发挥自身优势 助力法治政府建设

-

全球新资讯:西平曹靖:母乳喂养的天使

-

西平县住房和城乡建设局:创新以信用为基础的新型监管方式 打造“信用住建”

-

每日热议!驻马店市生态环境局驿城分局召开工作安排部署会

-

新蔡县司法局关津司法所开展村级专职人民调解员选聘工作

-

天天实时:汝南县组织召开知识产权战略实施工作暨品牌强县建设联席会议

-

商丘市梁园区政务服务中心 爱老助老有温情 便民惠民暖人心

-

环球快报:新蔡县司法局关津司法所:“用情帮教”做好刑满释放人员衔接工作

-

新县民警扶晓庆:扎根基层13年 平凡点滴筑忠诚_速看

-

驻马店市生态环境局新蔡分局开展加油站专项检查助力夏季臭氧攻坚 全球快播报

-

【天天快播报】平舆县阳城镇:多措并举做好防溺水工作

-

世界热门:夺冠!新蔡县青少年校外活动中心机器人代表队斩获2023世界机器人大赛河南赛区冠、亚、季军并进军国赛

-

当前速讯:【普法微课堂】汝南县人民法院:醉酒驾驶拖拉机 小心开到监狱里

-

正阳县首届文艺创作骨干人才培训班结业

-

今日最新!汝南县公共资源交易中心开展公共资源交易领域以案促改活动

-

天天速递!驻马店市第二人民医院专家深入西平县开展严重精神障碍患者易肇事肇祸评估工作

-

向凌云教授受聘为马达加斯加共和国特邀金融经济顾问

-

世界今日讯!信阳市浉河区游河乡:“三紧盯”深入耕地保护监督工作

-

唐显东一行参观信阳市中医院智慧共享中药房

-

即时焦点:潢川县积极组织市民参加2023年省全民科学素质网络竞赛

-

全球微速讯:汝南县古塔街道开展“亮晒比评、争创五星”第二季度党建观摩活动

-

新蔡县司法局练村司法所:戏剧演出展风采 普法宣传正当时 每日热文

-

正阳县:《曹氏老炮儿手擀面制作技艺》荣获县级非物质文化遗产 当前报道

-

潢川县委统战部:多措并举聚合力 招商引资拼经济

-

热文:驻马店市驿城区老街街道:快乐暑假 防溺水安全不放假

-

汝南县应急管理局:“放管服”改革不断深入 营商环境持续优化 世界快播报

-

快报:南阳卧龙区法院院长张辛深入帮扶村走访

-

淅川县法院召开2023上半年工作总结暨重点工作推进会

-

驻马店市生态环境局正阳分局进行污染源“双随机”执法检查 天天热点评

-

世界快看点丨新蔡县弥陀寺乡开展公共区域安全防护教育培训会

-

资讯推荐:平舆县郭楼街道:开展“汛期”安全排查 点亮“平安法治星”

-

淮滨县桂花街道:多措并举推动“两率”工作走深走实走细

-

民生银行信阳潢川支行开展“全民反诈在行动”宣传_当前热议

-

天天观速讯丨新蔡县工业经济、招商引资暨“万人助万企”工作会议召开

-

天天观焦点:平舆县人民检察院开展“我为群众办实事”实践活动

-

每日热议!重点出击 精准执行——西平县人民法院常态化开展“护民生、优环境”专项集中执行活动

-

正阳县:高起点、高标准、高质量开展好乡镇班子届中分析工作

-

正阳县妇联倾情走访、帮扶企业、优化营商环境

-

全球资讯:【优化营商环境】无惧“烤”验 坚守一线——汝南县人民法院常态化开展“护民生、优环境”集中执行专项活动

-

今日热讯:立功送喜报 慰问暖人心——汝南县王岗镇为荣立“三等功”现役军人家属送喜报

-

全球关注:节能降碳 你我同行——汝南县人民法院开展全县节能宣传月和低碳日宣传活动

-

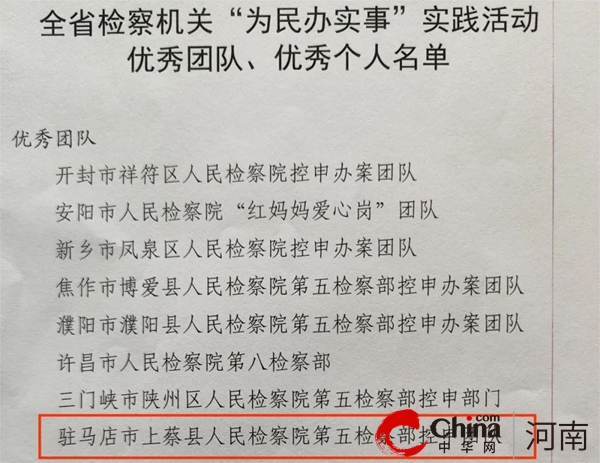

世界资讯:上蔡县人民检察院控申团队被表彰为全省检察机关“为民办实事”实践活动优秀团队

-

40+支战队集结!2023年绿都第七届童军营暨「儿童成长」运动嘉年华火热进行中|当前热文

-

【天天时快讯】淮滨县法院开展第十次集中执行行动

-

2022年度商丘十件文化大事和有影响力文化活动评选揭晓|独家焦点

-

驻马店市生态环境局泌阳分局持续开展“双随机 一公开”执法检查工作

-

桃李满天下 春晖遍四方——西平县第一初级中学优秀毕业生向母校赠送锦旗|世界即时

-

每日资讯:光山南向店派出所:防风险除隐患 全力拧紧“安全阀”

-

全球快讯:商城县开展中小企业质量管理体系认证提升行动

-

女足世界杯激情开赛,南阳体彩分中心线下宣传有力

-

新县公安局开展打击网络谣言宣传周活动 当前热点

-

互鉴互学 共同提升 新县检察院来淮滨检察院交流数字检察工作|简讯

-

光山法院:不畏炎热再出击 强制措施促履行-天天速讯

-

信阳市平桥区金融服务中心:强化金融服务 优化营商环境

-

驻马店市驿城区雪松街道办事处召开建立矛盾纠纷“3+N”多元排查化解工作机制会议-每日热讯