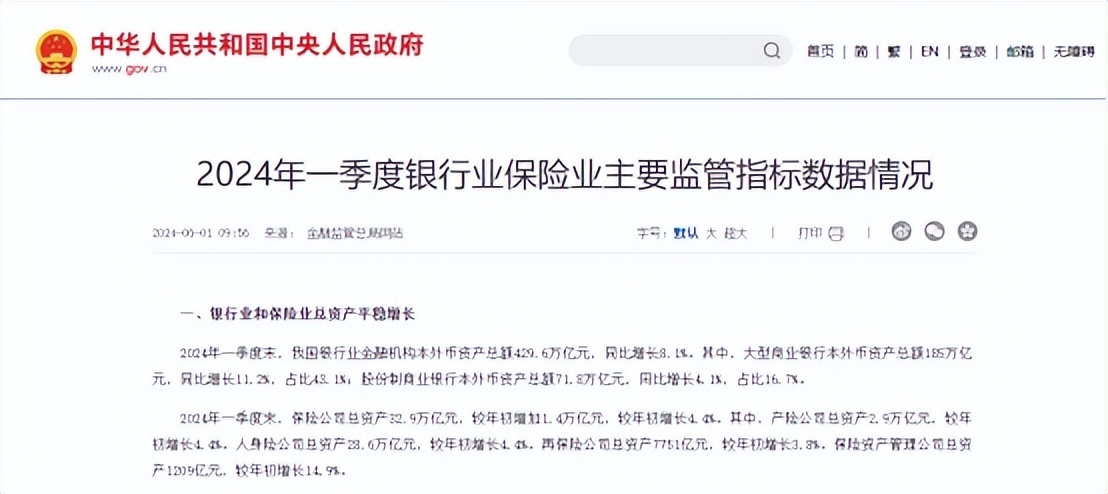

随着2024年一季度银行业保险业主要监管指标数据的公布,整体市场展现出稳健的态势。商业银行不良贷款余额虽然小幅增加,但不良贷款率保持稳定,同时贷款损失准备余额显著增强。保险业方面,赔付支出同比大增,显示出行业强劲的赔付能力和市场活力。

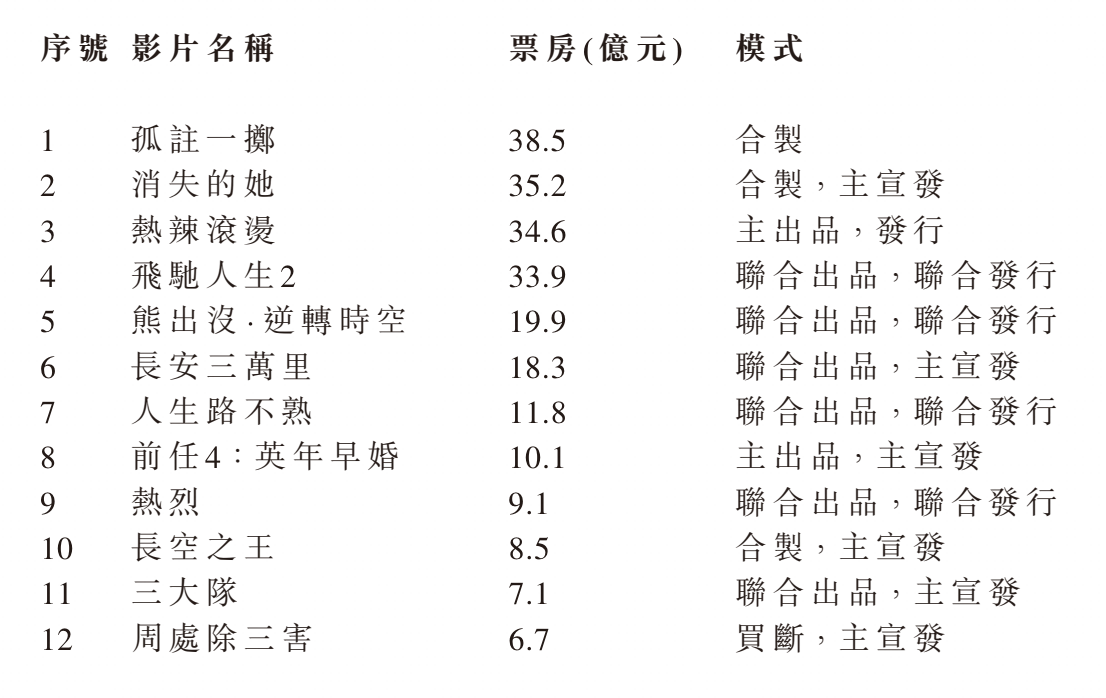

银行业不良贷款稳定,贷款损失准备余额增强。据数据显示,2024年一季度末,商业银行不良贷款余额为3.4万亿元,较上季末增加1414亿元,但不良贷款率保持在1.59%的较低水平,与上季基本持平。同时,商业银行贷款损失准备余额达到6.9万亿元,较上季末增加2698亿元,显示出银行在风险管理方面的稳健和前瞻性。

保险业赔付支出大幅增长,市场活力显现。在保险业方面,2024年一季度赔付支出达到7352亿元,同比大增47.8%,反映出保险公司对市场变化的积极响应和高效理赔能力。此外,保险公司总资产达到32.9万亿元,较年初增长4.4%,显示出行业的稳健发展态势。

大型商业银行资产增长显著,小微企业贷款余额持续增长。从银行业金融机构的资产结构来看,大型商业银行本外币资产总额达到185万亿元,同比增长11.2%,占行业总资产的比例高达43.1%。此外,用于小微企业的贷款余额持续增长,其中普惠型小微企业贷款余额达到31.4万亿元,同比增长21.1%,体现了银行业对实体经济的有力支持。

商业银行盈利能力保持稳定,风险抵补能力整体充足。2024年一季度,商业银行累计实现净利润6723亿元,同比增长0.7%。平均资本利润率和平均资产利润率均有所上升,显示出商业银行盈利能力的稳定。同时,商业银行风险抵补能力整体充足,贷款损失准备余额的增加和拨备覆盖率的稳定均体现了银行在风险管理方面的稳健性。

保险业偿付能力充足稳定,总资产持续增长。在保险业方面,综合偿付能力充足率和核心偿付能力充足率均保持在较高水平,分别为195.6%和130.3%,显示出保险业偿付能力的充足和稳定。同时,保险公司总资产持续增长,其中产险公司、人身险公司、再保险公司和保险资产管理公司的总资产均有所增长,显示出行业的全面发展和市场活力的增强。

值得一提的是,最新数据显示,截至3月末,我国基本养老保险参保人数为10.7亿人,同比增加1434万人。截至3月末,全国社保卡持卡人数达13.8亿人,覆盖98%的人口。

人社部表示,下一步将持续推进企业职工基本养老保险全国统筹,开展省级政府养老保险工作考核,积极发展第三支柱养老保险,全面推开个人养老金制度,提高覆盖率和缴费水平。健全城乡居民养老保险制度,稳步推动更多有条件的集体经济组织等对参保人缴费给予补助,鼓励多缴多得、长缴多得。