零售巨头沃尔玛曾经上演过逆势增长的剧情。

2008年起,当金融危机席卷全球,沃尔玛加快了开店速度,新增门店数百家,到2010年时,其股价比2008年之前还高出约30%。类似的故事,也先后发生在Costco、塔吉特、永辉、大润发等大大小小的零售公司身上,验证着巴菲特的那句:别人恐惧的时候我贪婪。

背后逻辑并不复杂:周期带来了洗牌机会,优胜略汰的法则会发挥到极致,结果就是剩者为王。

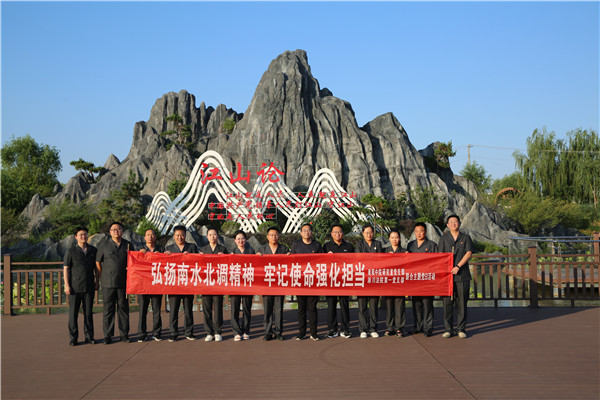

(资料图片)

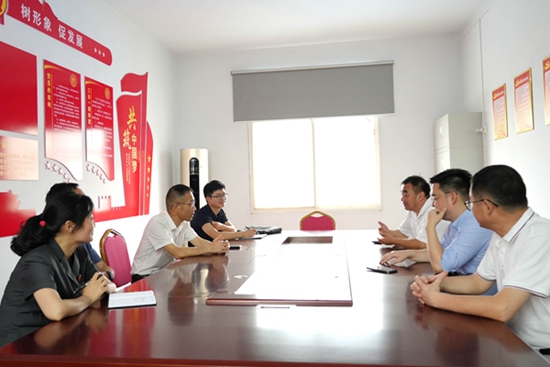

(资料图片)

于是,十几年后,当上市在即的盒马突然宣布,同时新开了12家门店时,人们首先是惊讶的:不都说消费降级了吗,可是在合肥开出的盒马新门店,吸引来的人用摩肩接踵形容毫不夸张,大晚上抢购榴莲的队,排到大晚上9点半,成吨榴莲被抢购完,白天还有人翘班去抢购,盒马官微里的评论,都是想让盒马去自己城市开店的……眼下并非传统意义的扩张良机,家乐福最近两个月刚在北京关闭了12家门店,整个零售行业近期的动作也是收缩为主。为什么盒马敢逆势开这么多店?

狂飙、冒险、上市冲业绩……?这位从出场就活在聚光灯之下的新零售玩家,再度被瞩目——只是看客心态不一,有人在等着看热闹,有人在期待本土企业的周期方法论。

01 逆势扩张

此前因为连续关店而备受关注的盒马,忽然变换了姿势。

6月30日,盒马宣布将在全国同时开出12家新店,包括北京、上海、广州、深圳、杭州、西安、合肥、郑州等大城市。

这些店都是升级后的盒马生鲜店,规模较大。比如北京的鲁谷店,门店面积近4000平米,大约有7000个SKU,辐射周边近120个小区。至于几百平米的小店,盒马开得就更多了,仅6月末,盒马就在上海同时开了五家盒马奥莱店。

尽管IPO前的活跃很正常,但盒马如此大规模的的扩张举动,还是让人惊讶。

毕竟就在今年3月,盒马还有大规模的关店消息传出,包括南京、广州、成都、青岛在内的多个大城市都有门店被关闭。

再往前,盒马近几年也频频传出关店消息。2019年盒马首次关店,到2020年初,盒马创始人侯毅直言“运营差的盒马鲜生也可关闭”。2022年3月,盒马在几天内连续关闭五家门店。

虽然关店的同时盒马也在开新店,但总体而言,盒马是谨慎的,看得出仍然处于对稳定商业模式的探索期。数据显示,2019年底,在中国有197间自营的盒马鲜生门店,相比2018年增加了约100家。但此后盒马的扩张速度骤降,中国连锁经营协会的数据显示,到2022年6月,盒马鲜生的店面数为300个,两年半里仅新增约100家门店。

站在整个零售行业的视角来看,关店似乎也在传染。

以超市巨头永辉为例。过去三年里,永辉超市共关闭了近400家门店,到现在,永辉门店数量为1000家左右。2022年,上市公司步步高集团关闭了139家门店,占比约四分之一,此外它还全面退出四川和江西两个省。

后疫情时代,很多零售企业选择关店止损。苏宁财报数据显示,今年1-3月,家乐福中国关闭了33家门店,占全部店面比例超过五分之一。大洋彼岸也没好多少,瑞银今年报告显示,未来五年美国将有4万至5万家零售店关闭。

在这样的背景下,盒马连开12店的扩张,无疑是逆流之举。

02 零售的底色

研究盒马扩张的逻辑之前,我们可以先来看看全球零售巨头沃尔玛的故事。

它有足够丰富的穿越周期的经验。

比如2000年-2002年,互联网泡沫的破灭,叠加“911”事件,美国经济危机加速到来,纳斯达克指数从2000年的历史最高点5048,一路跌到2002年的1114,整个股市市值蒸发了三分之二。但沃尔玛却独善其身,在此期间只跌了几块钱。2008年也是如此,金融危机期间,美国大量企业倒闭,居民开支骤减,沃尔玛股价却一度大涨50%。到2009年底,其股价反倒比经济危机前的2007年高了近30%。

美国疫情最严重的2020年,沃尔玛的股价从115美元大涨至接近160美元,销售额增长9.7%,全年净利润增长超过100%。

类似的故事也发生在其他零售商身上。在美国疫情严重的2020年第二季度,塔吉特润利增长达到了惊人的80.3%。另一家零售巨头好事多(Costco)疫情期间的净利润特也涨了接近10%。在中国,永辉超市正是在金融危机席卷全球之后的2009年左右发展壮大,陆续进入北京等大城市,并于第二年完成上市。大润发也类似,在金融危机期间把自己在大陆地区的门店实现了翻番,并于2010年正式超过家乐福成为中国超市行业龙头。

中国大陆大润发执行长黄明端当时说道:“越是经济低潮期,越是投资的好时机。”

背后逻辑并不复杂:剩者为王。

因为消费市场的总容量是有限的,尤其在经济下行的时期,大盘可能还会收缩,空出来的“位置”,就成为了值得被抢夺的资源。

2008年,美国约有14.8万家零售店关闭,在当时创下历史记录。对于沃尔玛这样的巨头而言,这意味着绝佳的“抄底”机会。

一个重要的举措就是开店。2008年,沃尔玛逆势扩张,在美国持续开设了150多家门店,在海外开设了近500家门店。直接体现在数据中,就是沃尔玛2009年的收入增长了约10%。在美国疫情最严重的2020年,另一家美国零售企业塔吉特,二季度净利润增长了80%。CEO总结了公司在2020年的业绩奇迹:疫情封锁期间,许多竞争对手关门,而自家公司是当时的特定零售商,保证了开店。

与“增重”同时发生的,是自身迭代,将零售体系调整到更适用当下需求。比如沃尔玛在2008年做了折扣商品,在疫情期间又大推线上购物,其主要电子商务净销售额在2020年同比增长63%。

前者是攻城略地,后者是加强武装,两者配合发力,头部玩家与第二、第三梯队的差距就被拉开了。

从这套打法来看,狂飙式开店的盒马,显然在走一条成熟的路。尤其在作为消费提振之年的2023年,盒马可以借助的外力更足。

何况,盒马本身也自带创新基因——这几乎是所有零售巨头的共性。

从零售历史最悠久的美国来看,越是在经济下行周期,零售行业的创新越是灵活和重要。比如美国第一家超级商场出现在大萧条的1930年,它的本质是通过减少售货员数量,降低销售成本,创造更多的购物自由度,以此吸引更多的消费者。新泽西州开出的第一家超级商场,此后深刻地改变了全球零售行业。

在国内,疫情最严重的2022年期间,盒马的收入同比大幅增长,并于2022年末实现了主业态盒马鲜生的盈利——正是在疫情期间,盒马形成了盒马X、盒马鲜生、盒马奥莱“三架马车”并行的业态。发力即时零售的美团,也在疫情期间获得了高速增长,股价相比疫情前上涨了约三分之一。这些,都是市场回馈给创新者的红利。

03 风口

当下消费的主题是什么?

这是一个很难回答的问题。一季度拼多多同比大涨58%的业绩,阿里巴巴“回归淘宝”的口号,京东对低价好物的回归,都在指向显示,当下是一个消费降级的年代。但豪华汽车、奢侈品、豪宅优秀的交易数据又显示,消费升级仍在继续。

高端低端都吃香,只有中产阶级在受伤?似乎也没有,中产标签最强烈的苹果手机和理想汽车,销量也十分坚挺。

消费市场上这些矛盾现象出现的根源,在于中国的消费市场太大,十几亿的消费人口催生出了无数种消费需求,很难用一句话去概括。

而对盒马等零售企业来说,其中百分之一未被的需求,都可能是一个千亿的大市场,就足给盒马的扩张提供逻辑支撑。

比如作为盒马强势项目的预制菜。区别于大众对于预制菜“方便”的印象,盒马的预制菜是围绕消费升级展开的。本质上,它是通过数字化技术,挑选SKU,把它们变成适合城市人群食用的分量和规模,在地方特色与稳定之间,寻找到平衡点,虽然贵一点,但更加便捷,符合未来年轻人的消费习惯。它对标的不是外卖小吃摊,而是饭店。

换句话说,盒马预制菜,满足的不是人们的饱腹需求,而是思乡或者好奇的味蕾,在马斯洛需求里处于更高的层级。

预制菜已经被认为具备成为大赛道的潜力。

今年中央一号文件中首次提到了预制菜,提出培育发展预制菜产业。多地将“预制菜”明确写入政府工作报告,并纷纷提出预制菜“3年计划”“5年计划”等。艾媒咨询预计,2023年我国预制菜市场规模将达5100亿元,2026年将达10720亿元。过去两年里,预制菜行业融资总额达到数百亿的级别。

盒马瞄准了这一机会。今年5月9日,盒马举办了预制菜战略升级发布会,联手安井食品、顶甄食品、千味央厨等13家产业链公司和上海海洋大学、西北农林科技大学、武汉商学院3所高校组成全链路的产业联盟。除此之外,据说盒马鲜生还将在今年10月左右开一家高端店,店中核心位置会有预制菜专区,门店规模预计5000平方米。

当然,从整个预制菜行业现状来看,目前还存在诸多缺陷,比如口味还原不好、添加剂泛滥、营养成分不足。这些问题都需要时间去解决,消费者的习惯也要慢慢培养。但正如侯毅所说,预制菜是不可阻挡的大趋势,中国的餐饮零售也必将向工业化时代发展。

这是升级。

在消费降级的领域。盒马的杀手锏是奥莱。奥莱是盒马的第十种业态尝试。作为盒马鲜生和X会员店店周转临期和大库存商品的“硬折扣店”。有数据显示,奥莱和邻里在2022年收入增长高达555%。侯毅曾明确表示,在2023年,盒马奥莱将作为最重要的战略项目,没有之一。它的作用性远远超过今天盒马鲜生和盒马X会员店。

摆在盒马面前的,还有即时零售的风口——这也是盒马从诞生之日就选择的重要模式,也是盒马的重要战场。根据阿里巴巴财报2022年一财季的披露,盒马的线上交易占比在六成以上。

某种程度上,疫情推动了国内即时零售的发展。2020年起,这个市场迎来大爆发,以80%以上的速度增长,到2022年规模已达到2276亿元。中国连锁经营协会称,业内人士普遍预测,即时零售市场规模在未来几年复合增长率将会在50%左右,预计到2026年时,国内即时零售市场规模将超过万亿元。

战争已经打响。

今年年初,国内电商领域爆发了大规模的“时效战”,顺丰、阿里巴巴、京东先后推出半日达服务,就是巨头们对即时零售的争夺。这其中,也包括上线“5公里1小时达”的盒马。

在刚刚过去的618大促中,即时零售成为最激烈的战场之一。比如天猫在北京、上海、广州、杭州等170多个城市的天猫Apple授权专营店上线了同城送服务,京东推出了首单9分钟达的“京东到家618”服务。此外,数据显示,今年618期间,多个品类的即时零售销量都取得了翻倍的增长。

相较于竞争对手,盒马做即时零售最大的优势在于用户心智和均衡。对比互联网平台,盒马的线上线下一体化能给消费者提供真实的体验感。相较传统商超,盒马又有着更强的平台能力。

本质上看,即时零售做的是附近的生意,订单紧密围绕位置展开。这就意味着,门店的数量,将直接决定一家零售公司的即时服务能力。盒马逆势开店,最直接提升的就是在即时零售领域的战斗力。越多的门店,意味着越广的服务覆盖范围。

04 IPO前的一舞

早在今年5月,阿里巴巴就表示在“1+6+N”后,盒马和菜鸟将独立上市。而据多家港媒报道,盒马最快将在11月上市,成为阿里巴巴“1+N+6”后的第一股。尽管阿里巴巴方面的回复是不予置评,但盒马的IPO已经是大势所趋。

马上要独立披露自己的业绩,自己负责股价,盒马准备好了吗?

基本盘层面,盒马还不错。结合非官方的公开资料,2021年盒马收入在350亿元左右,2022年在600亿左右,增长率在70%以上。

可贵的是,这种增长并不是来自砸钱,高管透露,2022年四季度和今年一季度盒马已实现盈利。

成本能力的提升当然离不开供应链能力的改善。

盒马一直很注重供应链能力的建设。从2019年开始,盒马就在全国8城布局供应链中心,园区总面积近100万平方米。盒马的供应链中心一般规模较大,将生鲜加工、中央厨房等功能与商品流转功能相结合,这样一体化的供应链中心效率将远远高于分布式作业。

今年5月17日,盒马与13家全球零售集团、国际品牌、全球协会、咨询公司签订战略合作,引入海外商品。同时,盒马还宣布将在全球设立8大采购中心。建设全球供应链能力是每一个国际化零售企业的必经之路,沃尔玛、 Costco无不如此,通过全球货源、全球采买,能最大程度地降低成本,丰富SKU,实现优质优价。

供应链能力降低成本的另一个秘诀是自有品牌。

盒马的自有品牌占比一直不低,2022年底时即达到35%左右。在主打低价的盒马奥莱更是高达40%。有报道称,盒马奥莱会朝着50%自有品牌的目标努力。

对盒马来说,自有品牌的最大优势在于降低中间成本。正如侯毅所说:“当前中国的零售价格和生产成本之间有5-10倍之间的差异。是在于渠道的费用,物流的费用,市场的推广费用,包括渠道的各种灰色的费用,这些费用本应该不存在。”

盒马的供应链能力富余到已经计划开放。目前,盒马已与上海两家企业达成合作,从肉、蛋等刚需食材入手,进行业务测试。盒马还计划向B端客户供应由中央厨房出品的加工食材。

虽然盒马的外供计划能挣到多少钱还并不好说,但能够外供,足以证明盒马的供应链能力已经成熟。

对盒马来说,和供应链能力同样重要的,是他们终于找到了当下最合适的业态。

作为新零售的先驱,盒马的历史就是一个试错的故事,成立8年来,盒马涉及过12个零售业态,从大店到小店、从线上到线下、从会员店到社区团购,盒马几乎试了个遍。

探索业态耗费了盒马巨大的成本——这几乎是创新的必然代价。但在无数次失败后,从去年开始,盒马奥莱的优异表现为盒马逐渐找到了答案,同比增长超过500%的业绩证明奥莱在当下的生命力。与此同时,MINI、邻里业务开始收缩,盒马奥莱店面的数量反超,象征着奥莱店取代前两者,与盒马X、盒马鲜生成为新的三架马车。

有了合适的业态,供应链能力日渐成熟,财务状况也表现优异。盒马才有了此次再扩张的资本。短期来看,这是在为即将到来的上市做铺垫,长期来看,这是因为盒马看到并满足了用户需求,并根据需求的变化,不断自我调整。对用户的满足,原本是零售行业诞生与发展的根本,只是,有些企业在发展到一定阶段后,容易在短期目标与长期目标之间失焦,无法抓住创新风口。

愿狂飙的盒马,能保持住初心。