清一色财经6月29日讯(编辑 童古)太古系两股因为出售美国太古可口可乐的交易大涨,截至发稿,太古股份公司A(00019.HK)涨近5%,太古股份公司B(00087.HK)涨7%。

太古股份公司A(00019.HK)及太古股份公司B(00087.HK)昨夜联合发布公告,卖方(公司的全资附属公司)、买方(英国太古集团的全资附属公司)、公司(作为卖方的担保人)与英国太古集团(作为买方的担保人)6月28日就买卖所售股份订立股份收购协议,所售股份相当于目标公司出售 Swire Pacific Holdings Inc.(以美国太古可口可乐的名称营运)的 100%股权,现金代价为 39 亿美元(折合约 304 亿港元 )。

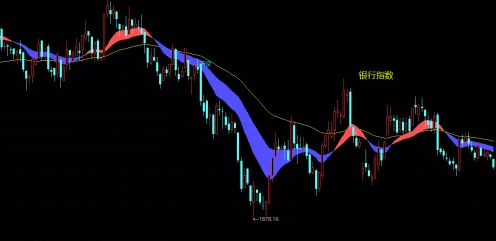

(相关资料图)

(相关资料图)

目标集团于美国西部的十三个州生产、销售及经销可口可乐及其他饮料,业务区域包括亚利桑那州、加利福尼亚州、科罗拉多州、爱达荷州、堪萨斯州、内布拉斯加州、内华达州、新墨西哥州、俄勒冈州、南达科他州、犹他州、华盛顿州及怀俄明州的部分地区,专营区域覆盖的人口达约3000万。

在交易事项交割后,公司建议向公司股东宣派及派付总额约为 117 亿港元的特别股息(相等于每股‘A’股 8.120 港元及每股‘B’股 1.624 港元,以及相当于约 50%的预期出售收益)。股息将以交易事项的所得款项净额支付。

此外还订立了管理服务协议。目标公司将向太古可口可乐支付年度管理费(不少于目标集团各相关年度的经常性 EBIT 的 6%),作为服务的代价。

对于此项出售对于公司及公司股东的好处,太古表示有:

1. 以具吸引力的估值实现价值,同时维持专营业务的实力

交易事项让公司能够以大幅高于账面值的具吸引力估值实现目标集团的价值。参照所售股份于2022年5月31日的账面值 76 亿港元,预期公司出售所售股份将取得出售收益约 228 亿港元。

2. 为公司的股东带来大额及即时的现金回报

3. 加强公司的资产负债表

公司于2022年12月31日的备考资本净负债比率将由 18.0%降至 11.6%,现金利息倍数(不包括交易事项的出售收益)由 6.0 倍增至 7.3 倍。

4. 与公司以大中华区及东南亚为业务重心的策略一致。

大摩6月23日发布研究报告称,近期太古A估值吸引,主因现价反映了其饮料业务价值为负数及国泰航空的价值。该行予其“增持”评级,目标价71港元。报告提到,预计太古A股价在未来60日跑赢大市,机会率高逾80%。主因该股最近股价下跌,令短期估值更为吸引。