来源:Wind

8月以来,关于市场的利好层出不穷。不过,转眼间9月已经来到下旬,市场并没有出现投资者预想中的走势。沪指仍然在3100点附近徘徊不前,创业板指更是在时隔3年半之后一度回到1字打头。

在这么多的利好助攻之下,市场却有些无动于衷,投资者的失望程度可想而知,场内情绪也日益低迷。

有小伙伴无奈私信小编:已经亏到失去信心了,市场真的还能好起来吗?

只不过,无视利好向来都是行情反转前夕的重要信号。又见情绪冰点,小编再跟大家坦率聊一聊,对于A股,当下我们持股、持基的信心到底应该从何而来。

第一,相信政策的诚意和决心。

市场的信心总是跟着股价走。在股价大幅上涨的时候,市场基本上只会关注积极的因素,并加以无限的想象;一旦股市接连下跌,市场就开始自发总结不看好的理由,而且无论多么悲观的想法,只要配上过度演绎的市场情绪,总会显得格外有说服力。

但是,不情绪化、保持冷静理智,是做出正确判断的前提。市场向来流传着“七亏二平一赚”的说法,如果与大部分人同进同出,大概率面临失败。换言之,想要战胜市场,我们应该克服从众心理,成为大部分人的对手盘,这便是投资中的“逆向思维”。

放到当下,尽管短期的行情陷入混沌,但我们需要知道,历史上的政策底大多由事后推断,而本轮是少有的,政策给出清晰信号的情形:

从印花税下调、放宽两融到限制减持;

从IPO暂缓、规范量化交易到引导长线的保险资金入市;

从罕见在盘中发布社融数据到年内第二次全面降准超预期落地;

从金融稳定法列入立法规划到严查违规减持。

政策对于市场的急切诉求“有求必应”,对于A股的生态不断优化,作为投资者,我们切记不要低估政策对于资本市场呵护的能力和决心。

回顾2005年的股权分置改革,在改革推进之路上何尝不是困难重重。但经历了这次精准、坚决的“大手术”之后,同股不同权的问题终于得以解决。彼时身处其间的人们却并不能预知,在股权分置改革的红利刺激下,在此后的两年间,A股即将走出那一次前无古人的轰轰烈烈大牛市。

第二,相信底部的历史经验。

投资市场总喜欢以史为鉴,虽然过去不预示未来,但盘点历史曾经到达的底部来看,我们也能从中找到这些规律。

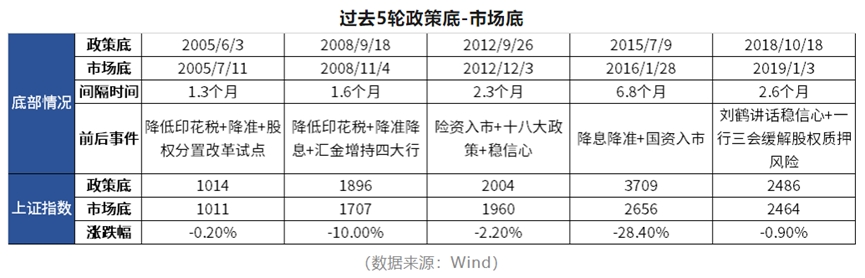

首先,只要“政策底”已现,从“政策底”走向“市场底”是必然的过程

A股的大级别底部时常是W型底,会出现多次探底回升之后再探底的过程,对投资者的心理会造成比较大的考验。核心的原因是,在“政策底”出现后,从“政策底”到“市场底”一般会有一个底部反复的过程,因为市场从接受到利好再转化为信心的修复需要时间。

但从2005年以来的五次底部周期转换看,“政策底”之后,市场总是可以随之走出来,而且重磅政策出台与市场阶段低点出现的时间差距,往往只有1-2个月且下探的空间并不大。

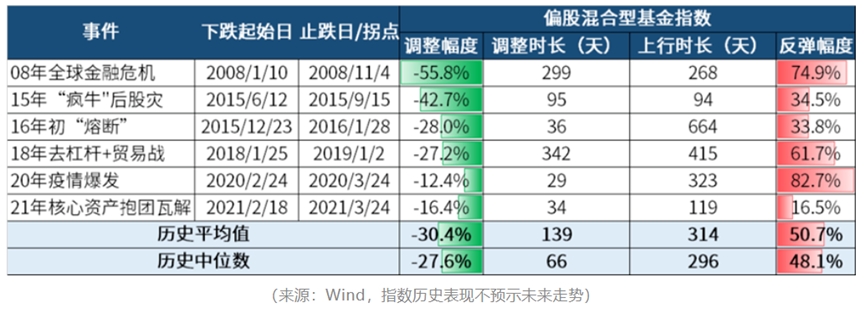

其次, 底部来时或许悄无声息,但反弹真正来临时又波澜壮阔。

市场的反转总是突如其来,在我们还来不及感知,真正的变化就已经在悄然中发生了。而一旦市场底到来,新一轮行情空间往往较大、持续时间较长,以万得全A为例,过往五次底部反转后上涨平均可持续2~3年,平均涨幅为224.84%。(数据来源:Wind,测算采用万得全A(881001.WI),过往数据不预示未来表现)

(数据来源:Wind,测算采用万得全A指数,过往数据不预示未来表现。)

尽管市场底的具体位置很难精准预判,但从政策的转向开始,市场便已经发出了布局的信号。统计显示,在过去5轮政策底时刻买入偏股混合型基金指数,持有1年、2年、持有至今的平均收益率分别为38.14%、100.67%、306.54%。(数据来源:Wind,测算采用万得偏股混合型基金指数(885001.WI),截至2023-9-6,过往业绩不预示未来表现。)这或许就是大部分投资高手所追求的“模糊的正确”了。

第三,相信周期的客观规律。

万事万物都逃不过周期二字,大师霍华德·马克思在《周期》一书中总结了自己50多年来的投资经验,并提出周期的三大规律:

①周期的发展不会是一条直线,而是一条起伏的曲线。

大跌与大涨总是相生相伴,大涨的过程中为下跌埋下因,并最终导致大跌;大跌过程中却为上涨积蓄着能量,最终带来大涨。前途是光明的,但道路是曲折的。

图:偏股混合型基金指数大跌之后总是伴随着大涨

②周期不会简单重演过去的细节,只会重复相似的过程。

股市总会潮起又潮落,但是潮起多高、潮落多深较难预判次次不同。因此我们只能展望周期发展的大趋势,却无法预测具体的涨跌。

图:沪指前五次熊牛转换中,潮起潮落次次不同

(来源:Wind,指数历史走势不预示未来表现)

③周期不走“中庸之道”,少走中间多走极端。

市场周期停留在基本趋势线或者平均线的时间短暂,在大多数时间不是高于均值,就是低于均值,在走向极端后,又开始反转向均值的方向回归,即“均值回归”。而这种从一个极端到另一个极端的摆动,才是投资世界最确定的特征。

如上图所示,2007年以来,偏股混合型基金指数3年滚动年化收益率总是围绕着15.7%的均值大幅波动,在大幅偏离均值后,又会在周期这股“神秘力量”的拉动下反向回归,周而复始。

回到当下,经历了连续一两年的震荡回调,当前这一数值是-5.89%,比过去17年间96%的时间都要低,而历史上类似的低位还要追溯到2011年、2013年和2018年尾声那几个令人记忆犹新的“大底”。

如果你相信周期,相信最简单的价值规律,那么新一轮行情的启动已经成为了一件方向确定,只是时间或早或晚的事情。

第四,相信经济与市场内生的韧性。

日中则移,月盈则亏,周期本就是世界运行的内生法则。尽管经济与社会活动本身的复杂性也使得各个阶段的持续时长不定,拐点和转折难以预判,但经济周期的变化仍然是有有迹可循的。

就好像无论大自然的冬天多么寒冷,但冬天过去,春天一定会来临,经济发展是一个螺旋式上升的过程,无论经济承压的阶段或长或短,挺过阵痛期,就必然是新一轮的复苏与繁荣。

市场的情绪同样有有迹可循,在历次经济周期的底部,都是“鬼故事”和“宏大叙事”最容易诞生的时刻,总有人说“这次不一样”。

2008年,海外次贷危机爆发引发全球金融危机,国内经济下行压力加大,沪指从2008年1月的5522点连续下跌,最大回撤达到70%。彼时的市场信心尽失,一片哀鸿遍野。

——结果呢?伴随着“四万亿计划”的正式出台,2009年一季度国内经济企稳回升,经济大幅回暖,上证指数也从1664的低点上涨至2009年8月的3478点。

2013年,伴随着欧洲债务危机爆发,国内市场有效需求不足,经济增速下台阶,再度面临考验。很多人表示之前“放水”的模式难以沿用,这场“危机”必定在所难免。

——结果呢?在“一带一路”倡议提出之后,伴随着政治局会议对2013 年经济工作的定调,“杠杆牛”与“改革牛”同时启动,沪指在此后2年开启了上涨至5178点的大牛市。

2018年,我国GDP增速持续下滑,内有金融去杠杆压力,外有贸易摩擦压制市场情绪,极度的悲观让A股出现了几乎单边下行的走势。彼时的市场担忧地缘关系加剧,担忧去杠杆将使得经济缺乏新的增长点,担忧缺乏足够杠杆稳增长也将难见效果。

——结果呢?2019年1月PMI指数见底回升,沪指最后一跌之后便开启了新一轮长牛,在随后的2年上涨至3731点。

(来源:Wind)

由此可见,无论是2008年、2013年还是2018年,所谓的“这次不一样”往往是表象,最终本质都一样。很多所谓的中长期悲观预期和逻辑,实际上是在短期盈利下行中受到“线性外推”的扭曲而被严重放大,一旦短期盈利上行市场回暖,这些中长期悲观逻辑大概率就无人提起了。

过去十多年间,我们见证了中国经济的发展、产业结构的变迁,见证了沪深300指数金融地产行业占比的持续下降,也见证了大量科技,医药,消费和制造类别的公司从小到大、从弱到强,而中国资本市场的总市值也从30万亿不到扩充到了百万亿级别。

拉长时间看,任何一次周期性的“均值回归”都是我们拥抱结构性“趋势加强”的机会。即便个股和基金都难以跳出市场本身的波动,但是优秀的资产总是能够在下行过程中积蓄力量,并且在下一次上行过程中率先起跳并且跳的更高。

文章最后,小编想引用国家领导人在2018年进博会上的发言作为结尾:“中国经济是一片大海,而不是一个小池塘。大海有风平浪静之时,也有风狂雨骤之时。没有风狂雨骤,那就不是大海了。狂风骤雨可以掀翻小池塘,但不能掀翻大海。经历了无数次狂风骤雨,大海依旧在那儿!经历了5000多年的艰难困苦,中国依旧在这儿!面向未来,中国将永远在这儿!”

对于投资而言,往往风浪越大鱼越贵。不是吗?